Chefanalytiker Mikael Olai Milhøj om Evergrande: Vi kan ikke ånde lettet op endnu. Situationen kan sprede sig til andre kinesiske ejendomsselskaber

27.09.2021

Selvom investorerne ikke er lige så bekymrede som i sidste uge, og Evergrande måske i sig selv ikke er stor nok til at vælte korthuset, så kan frygten sprede sig til resten af ejendomsmarkedet. Det er det grimme scenarie, både for Kina og verden. Udviklingen i Kina er nemlig vigtig for verdensøkonomien, og når Kina, der driver ca. en tredjedel af den globale BNP-vækst, bremser op, så kan det altså også mærkes andre steder.

Kommentar af Mikael Olai Milhøj, chefanalytiker i Danske Bank

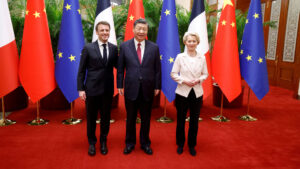

DEN KINESISKE BOLIGMASTODONT EVERGRANDE og selskabets mulig konkurs har tiltrukket sig stor opmærksomhed for nyligt. Investorernes frygt er godt nok aftaget de seneste handelsdage, fordi der er tegn på, at de kinesiske myndigheder vil forsøge at håndtere situationen for at undgå en bredere, systemisk krise. Det har man fx gjort ved, at den kinesiske centralbank, People’s Bank of China, har tilført likviditet til det finansielle system i Kina. Derfor er forventningen heller ikke længere, at det her udvikler sig til en stor krise, hverken på finansmarkederne eller i realøkonomien.

Men det er alligevel værd at kigge nærmere på Evergrande. Der er to årsager til selskabets problemer. For det første er boligmarkedet bremset op som følge af en strammere kreditpolitik i Kina, der betyder, at det er sværere at låne penge. Det har man gjort i Kina, fordi man gerne ville undgå, at kinesisk økonomi løb for stærkt. For det andet har Kina indført tre såkaldte ”røde linjer” med øget regulering af ejendomsselskaber, herunder grænser for hvor meget gæld virksomhederne må have, og hvor stor likviditeten i firmaerne skal være. Evergrande opfyldte ikke de strengere reguleringskrav fra de tre røde linjer, og de økonomiske problemer kom derfor også frem i lyset. Det har gjort det sværere for virksomheden at få lån, og når ejendomsmarkedet samtidigt bliver ramt, kunne den kinesiske ejendomsmastodont ikke længere holde den kørende.

Selvom investorerne ikke er lige så bekymrede som i sidste uge, så er det nok stadig for tidligt at sige, at udviklingen ikke igen kan gå den gale vej. Der er i hvert fald begyndt at dukke historier op om, at andre ejendomsvirksomheder er på vej i problemer, fx har Sunac China Holdings, en anden stor ejendomsvirksomhed, bedt om hjælp fra myndighederne i byen Shaoxing. Ligeledes har Evergrande flere forpligtelser i denne uge, som virksomheden næppe kan betale.

Hvis selskaberne begynder at falde på stribe som dominobrikker, så kan det være svært at styre for den kinesiske regering

_______

Når der er situationer som denne, er det dog altid godt med en vis portion ydmyghed. Selvom Evergrande måske i sig selv ikke er stor nok til at vælte korthuset (blandt andet fordi den samlede dollargæld på 19 mia. dollar ikke er stor fra et makroperspektiv), så er det netop, hvis problemerne spreder sig, at man kan få en større effekt både på finansmarkederne og økonomien. Situationen med Evergrande er blevet sammenlignet med finanskrisen og Lehmann Brothers. Det er dog vigtigt at huske på her, at problemerne med finanskrisen sådan set ikke handlede om den enkelte bank, men at problemerne og frygten spredte sig til hele sektoren.

Det er svært at sige, om det spreder sig, fordi det også har et stort element af psykologi over sig, da det ultimativt handler om tilliden til ejendomssektoren i Kina. Et grimt scenarie er, hvis kineserne stopper med at købe boliger fra private entreprenører pga. frygt for, at de ikke kan levere byggeriet som aftalt. Hvis det sker, så kan selv veldrevne virksomheder blive ramt. Hvis selskaberne begynder at falde på stribe som dominobrikker, så kan det være svært at styre for den kinesiske regering. Under finanskrisen i vesten undervurderede man nok de indirekte effekter af, at problemerne i banksektoren spredte sig som ringe i vandet, ligesom det blev svært for regeringerne at håndtere situationen.

Det er en forsimpling af historien, at Lehmann Brothers skabte finanskrisen, og man skal nok i stedet betragte det som, at Lehmann Brothers var den snebold, der skabte en lavine. Derfor er det i virkeligheden ikke Evergrande, man skal holde øje med, men hele den kinesiske ejendomssektor.

UDVIKLINGEN I KINA er vigtig for verdensøkonomien, og derfor også Danmark, der er en lille, åben økonomi. En tommelfingerregel er, at Kina bidrager med en tredjedel af den globale BNP-vækst. Når Kina bremser op, så kan det altså også mærkes andre steder. I min analyseenhed i Danske Bank mener vi, at der er en stigende risiko for, at Kina bremser mere op end ventet. Man skal huske på, at ejendomssektoren samlet set fylder cirka 25 pct. af kinesisk økonomi, så en større nedtur på det kinesiske ejendomsmarked vil ramme hårdt, og det vil give efterdønninger i resten af verden. Det kommer samtidigt med, at de kinesiske forbrugere igen har skruet ned for forbruget pga. fornyet coronausikkerhed med flere udbrud og nedlukninger.

Det er nok også derfor, at den kinesiske centralbank har sagt, at man vil sikre et sundt ejendomsmarked, hvilket nok er et signal om, at man vil lempe kreditpolitikken (fx ved at sætte renten ned) igen for at holde hånden under ejendomsmarkedet. Om det er tilstrækkeligt til at reducere frygtfaktoren er desværre svært at udtale sig skråsikkert om.

Lehmann Brothers var [under finanskrisen] den snebold, der skabte en lavine. Derfor er det i virkeligheden ikke Evergrande, man skal holde øje med, men hele den kinesiske ejendomssektor

_______

Timingen er derfor heller ikke så god, fordi verdensøkonomien lige har været igennem en hård coronakrise, og mange lande jo rent faktisk stadig ikke er kommet på ret køl endnu. Især har mange andre asiatiske lande været hårdt ramt af coronaudbrud de seneste par måneder, og de lande er typisk også afhængige af, hvordan det går i kinesisk økonomi. Læg dertil at hjælpepakkerne pga. corona har betydet større offentlige budgetunderskud og højere offentlig gæld, hvilket også kan blive en udfordring, hvis verdensøkonomien rammes hårdt.

Der er mange andre økonomiske udfordringer i øjeblikket, og at alle ikke har rod i Kina eller situationen om Evergrande. Høje input- og energipriser, høje fragtrater og containerskibskøer ved havnene, højere inflation, højere inflationsforventninger, produktionsudfordringer pga. restriktioner i en række lande, lange leveringstider og global mangel på arbejdskraft skaber problemer for verdensøkonomien. Det betyder, at risikoen for stagflation (dvs. en periode med svagere vækst og høj inflation) i den vestlige verden i forvejen er tiltagende, og det vil bestemt ikke hjælpe, hvis kinesisk økonomi falder i en dyb recession samtidigt.

Kinesisk økonomi har vokset i et hurtigt tempo i flere år, og det er derfor også langt vigtigere at følge tæt med i kinesisk økonomi end tidligere. Det viser den nuværende situation også. ■

[R]isikoen for stagflation (dvs. en periode med svagere vækst og høj inflation) i den vestlige verden er i forvejen tiltagende, og det vil bestemt ikke hjælpe, hvis kinesisk økonomi falder i en dyb recession samtidigt

_______

Mikael Olai Milhøj (f. 1989) er chefanalytiker i Danske Bank og analyserer global økonomi med særlig fokus på amerikansk økonomi. ILLUSTRATION: Evergrandes „Royal Scenery‟-boligkompleks i Beijing, Kina, d. 24. september 2021 [Foto: Wiktor Dabkowski/Picture Alliance/Ritzau Scanpix]

![Kampen om magten: „En meget berigende politisk bog […] Anbefales til indkøb‟](https://d.raeson.dk/wp-content/uploads/2020/02/usa.trump_-300x274.jpg)